مهار اسب سرکش نقدینگی در یک سال اخیر

رشد نقدینگی در یک سال اخیر از ۳۴.۳ درصد به ۲۶.۴ درصد کاهش یافته است. توقف استقراض دولت از بانک مرکزی، کنترل اضافه برداشت بانکها، اجرای قانون حساب واحد خزانه و تمرکز بر منابع نقدی بخش دولتی نزد بانک مرکزی از برنامههای دولت در دو سال اخیر برای کاهش نقدینگی و پایه پولی محسوب میشود.

رشد نقدینگی در یک سال اخیر از ۳۴.۳ درصد به ۲۶.۴ درصد کاهش یافته است. توقف استقراض دولت از بانک مرکزی، کنترل اضافه برداشت بانکها، اجرای قانون حساب واحد خزانه و تمرکز بر منابع نقدی بخش دولتی نزد بانک مرکزی از برنامههای دولت در دو سال اخیر برای کاهش نقدینگی و پایه پولی محسوب میشود.

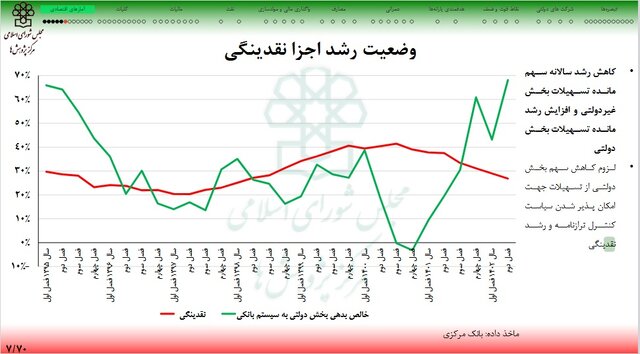

به گزارش ایسنا، رشد نقدینگی به عنوان متغیری تاثیرگذار بر نرخ تورم روند کاهشی به خود گرفته است. نقدینگی در واقع به پول و شبه پول موجود در کشور گفته میشود که رشد آن از عوامل تاثیرگذار بر نرخ تورم محسوب میشود. اگر ما به ازای رشد نقدینگی، تولید کالاها افزایش نیابد اثرات افزایش نقدینگی بر تورم تشدید میشود. بررسیها نشان میدهد حجم نقدینگی پس از رشد ۳۹ درصد در سال ۱۴۰۰ روند کاهشی به خود گرفته و در پایان مهر ۱۴۰۲ به حدود ۲۶.۴ درصد رسیده است.

از جمله عوامل اثرگذار بر رشد نقدینگی میتوان به مطالبات از بخش غیردولتی و خالص داراییهای خارجی بانکها اشاره کرد. مرکز پژوهشهای مجلس اخیرا در بررسی لایحه بودجه ۱۴۰۳ به لزوم کاهش سهم بخش دولتی از تسهیلات جهت امکانپذیر شدن سیاست کنترل ترازنامه و رشد نقدینگی تاکید کرده است.

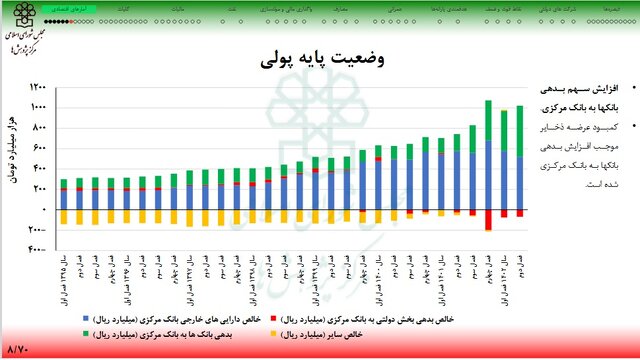

از طرف دیگر پایه پولی به عنوان متغیری اثرگذار بر نرخ تورم محسوب میشود. پایه پولی به اسکناسها، سکههای تولید شده و اعتبارات تصویب شده نزد بانک مرکزی اتلاق میشود که بیشترین قابلیت نقدشوندگی در اقتصاد را دارد. سال گذشته پایه پولی ۴۲.۴ درصد افزایش پیدا کرد که رشد بدهی بانکها به بانک مرکزی از جمله عوامل رشد پایه پولی بود. کمبود عرضه ذخایر موجب افزایش بدهی بانکها به بانک مرکزی میشود. بانکها برای امورات خود و پرداخت تسهیلات مجبور به برداشت از بانک مرکزی هستند.

طبق اعلام بانک مرکزی، نرخ رشد ۱۲ ماهه پایه پولی در پایان مهرماه ۱۴۰۲ با ۲.۴ واحد درصد کاهش نسبت به دوره مشابه ماه قبل به ۳۹.۶ درصد رسید. نرخ رشد ۱۲ ماهه نقدینگی نیز از ۳۴.۳ درصد در پایان مهرماه ۱۴۰۱ طی یک روند نزولی به ۲۶.۴ درصد در پایان مهر ماه ۱۴۰۲ کاهش یافت.

حجم نقدینگی در پایان مهرماه امسال ۷۱۷۷ هزار میلیارد تومان بوده است؛ در هفت ماهه منتهی به مهرماه سال جاری حجم نقدینگی معادل ۱۳.۳ درصد رشد یافته که این رقم از ابتدای سال همچنان نه تنها در چارچوب هدفگذاری رشد نقدینگی قرار دارد، بلکه کمتر از میزان هدفگذاری تعیین شده برای هفت ماهه نخست امسال است.

بخشی از افزایش رشد ۱۲ ماهه پایه پولی در نیمه اول سال جاری به معنای تزریق پول پرقدرت به اقتصاد نبوده، بلکه با افزایش نسبت سپرده قانونی و کاهش ضریب فزاینده نقدینگی (در چارچوب برنامه پولی و اجرای سیاست کنترل مقداری رشد ترازنامه و جریمه بانکهای متخلف از طریق افزایش نسبت سپرده قانونی)، نیاز بانکها به ذخایر برای تأدیه سپرده قانونی نزد بانک مرکزی افزایش یافته که این امر با توجه به ناترازی برخی از بانکها و موسسات اعتباری و فقدان ذخایر کافی حساب مازاد خود نزد بانک مرکزی منجر به افزایش بدهی بانکها به بانک مرکزی و افزایش پایه پولی شده است.

دولت برای کنترل نقدینگی، اقداماتی از جمله توقف استقراض دولت از بانک مرکزی، کنترل اضافه برداشت بانکها، اجرای قانون حساب واحد خزانه، تمرکز بر منابع نقدی بخش دولتی نزد بانک مرکزی و رفع ناترازی بانکها با در دستور کار خود قرار داد.

اوایل تابستان امسال محمدرضا فرزین ـ رئیس کل بانک مرکزی - گفت که رشد تولید با پولپاشی انجام نمیشود و تجربه تاریخی کشور هم این را نشان داده است.

فرزین معتقد است هدایت هدفمند نقدینگی و تسهیلات به سمت تولید و مدیریت تامین منابع مالی قطعا میتواند به شرایط بهتر رشد اقتصادی کشور کمک کند.

محمد شیریجیان ـ معاون اقتصادی بانک مرکزی - اوایل تابستان سال جاری اظهارکرد که در سال های قبل بانک مرکزی به منظور تامین ارز مورد نیاز با نرخ ترجیحی برای واردات کالاهای اساسی، به میزان مابه التفاوت ریالی عملیات خرید و فروش ارز به خالص دارایی های خارجی بانک مرکزی اضافه میکرد و در نتیجه این اقدام به میزان قابل توجهی پول پر قدرت به شبکه بانکی وارد میشد و بدین وسیله میزان ناترازی نقدینگی ساختاری موجود شبکه بانکی تا حد زیادی از این طریق تعدیل میشد، اما با اجرای طرح مردمی سازی یارانهها از خرداد ماه سال ۱۴۰۱ منجر به این شد که افزایش قابل توجه پایه پولی و توامان رفع ظاهری ناترازی شبکه بانکی به واسطه عملیات مذکور تا حد زیادی در نتیجه اجرای طرح مذکور برطرف شود؛ لذا دیگر شاهد افزایش نقدینگی و در نتیجه ایجاد تورم مزمن و بلندمدت در نتیجه اجرای آن سیاست در اقتصاد نباشیم.

وی در توضیح علت دوم تصریح کرد که علت دوم هم اینکه در سال های گذشته حجم مطلوبی از نقدینگی بخش دولتی (اعم از دستگاه ها و شرکت های دولتی) در شبکه بانکی بود و با عنایت به سهم بالای منابع بخش دولتی در اقتصاد کشور از این محل به میزان قابل توجهی از نقدینگی مورد نیاز شبکه بانکی تامین میشد، اما با اجرای تقریبا کامل قانون حساب واحد خزانه و تمرکز منابع نقدی بخش دولتی نزد بانک مرکزی از سال ۱۴۰۱ به میزان زیادی از نقدینگی موجود در شبکه بانکی کاسته شد.

یکی از اقدامات دولت برای کاهش رشد خلق پول، کاهش ناترازی بانکها و موسسات مالی است. دولت سیزدهم از ابتدای شروع به کار در سال ۱۴۰۰ برخورد با معضل ناترازی موسسات مالی را در دستور کار قرار داد. در حال حاضر موضوعاتی مثل شفافیت، ارایه صورتهای مالی، دارایی مالی و دارایی نقدی بانکهای ناتراز به صورت همزمان پیگیری میشود.

به اعتقاد وزیر اقتصاد، ناترازی بانکها از فقدان نهادهای نظارتی نشأت گرفته و ابزارهای نظارتی، بازدارندگی لازم را ندارد.

وی به تازگی گفته که اقدامات خوبی در کنترل نقدینگی و کاهش ناترازی بانکها صورت گرفته که منجر به کاهش تورم شده و امیدواریم تا پایان سال همین ثبات قیمتها را داشته باشیم.

ارسال کردن دیدگاه جدید